[ 目次 ]

1.不動産鑑定評価とは

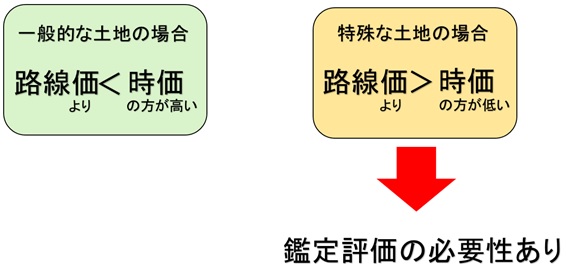

一般的に、税理士の先生が相続税を申告する際の土地の評価方法として「路線価評価方式」があります。しかし、全ての土地が「路線価評価」で対応できるかと言ったらそうではありません。地域性やその土地の使い勝手などにより、相続税の申告の際、本来の価額より路線価評価の方が高く評価される場合があります。つまりは適正な時価評価を行うことにより、路線価評価で申告するよりも相続税額が低くなるケースがあります。この時価を求めることが不動産鑑定評価の意義なのです。

2.なぜ、相続税申告時に不動産鑑定評価を行うのか

2-1.納税者にメリットがあります。

先ほども記述しましたが、相続税の申告時において、『不動産(主として土地)の評価は国税庁が規定する「財産評価基本通達」によること』とされていることは周知のとおりです。

いわゆる路線価評価方式です。路線価は、相続年度の土地の公示価格の80%程度(20%減)の水準に設定されていることから、本来の時価なら20%以上減額できる土地であっても路線価評価のまま(公示価格の約20%減)で申告されてしまう土地が多くあります。土地の形状、性質により異なりますが、非常に低い評価額となる場合もあります。弊社の過去の実績では、路線価評価のわずか3%ほどの価格で評価した実績もあります。この場合、納税者にとっては非常に有利になります。しかし、このことを知らずに、通常の路線価評価方式で申告してしまった場合、税理士の先生としては、非常に大きなリスクとなる可能性があります。そのリスクについては後でご説明いたします。

2-2.相続税申告の際に、「時価評価」を採用してよいのか?

「財産の評価」は、相続税法第22条において「当該財産の取得の時における時価による」とされています。

しかし、国税庁では、相続税法第22条の時価の解釈及び評価の画一性・迅速性・簡便性のため財産評価基本通達を制定し、「財産評価基本通達によって評価したものが時価である」としています。

上記の通り相続税の申告では、土地の評価は、原則的には路線価が基準とされるということになりますが、平成4年3月に「国税庁」から全国の国税局に路線価に基づく評価額が「時価」を上回った場合の対応について、次のような事務連絡をしています。

- 路線価等に基づく評価額が、その土地の課税時期の「時価」を上回ることについて、申告や更正の請求の相談があった場合、路線価等に基づく評価額での申告等でなければ受け付けないなどという事のないように留意する。

- 路線価を下回る価額で、申告や更正の請求があった場合には、相続税法上の「時価」として適切であるか否かについて適正な判断を行うこと。

つまり、相続税の申告において土地等の場合、財産評価基本通達に基づく路線価評価で算定した価額が適正な時価を大幅に超える高い評価額となる場合には、必ずしも路線価評価による価格で申告しなくても良いということです。

このように、「路線価評価額」が1億円となる土地でも、「時価評価」で5,000万円と評価された場合、「時価評価(不動産鑑定評価)」を採用して良いのです。

※もし、1億円で申告したら納税者は過大な税金を納税することになります。

※但し、税務調査により否認されることもありますので、鑑定評価を行う際は、納税者の理解を得ることが重要です。

3.どういった土地の場合「不動産鑑定評価」を行った方が良いか(相続・贈与時)

特殊な土地の一例

下記のような土地では、路線価評価より不動産鑑定評価(時価評価)の方が価額が低くなる可能性が高いです。

建築基準法上の道路に接している間口が2m未満の土地

建築基準法上の道路に間口が2m以上接していても奥行きが異常に長い土地

道路面から3~5m程度の高低差がある土地

傾斜がある土地や、一部崖になっている土地

前面道路が建築基準法の道路に該当しない土地、区画整理事業地内の仮換地で使用収益が不能な土地

道路に接していない土地(無道路地)

全くの無道路の場合、標準画地の20~30%程度の価値率しかない。

帯状地・不整形地(形がいびつ)などの形状が極端に劣る土地

建物の有効利用を阻害する程度にもよるが下図のような場合、標準画地の50%以下もあり得る。

※鑑定評価には蔭地割合という概念がない。

面積が大きい土地(500㎡以上)

注:地積規模の大きな宅地の評価よりも鑑定評価額が低くなる可能性がある。

市街化調整区域内の山林・雑種地

戸建住宅・共同住宅は原則として建築不可。

固定資産税価額(宅地比準)× 宅地の評価倍率 × 斟酌割合(開発不可の場合50%)

築年数が古く空室率の高い鉄筋賃貸マンション等

※貸家建付地+建物(固定資産税評価額)よりも鑑定評価による収益価格が下回る物件も多数見られる。

例)路線価評価 15,000万

実際に売れた価格 12,000万

◯駅から遠い築30年を超える賃貸マンション、アパートは不良物件になる可能性が高い。

境界がはっきりとせず道路との関係が不明確な底地(借地人がいる土地)

底地+借地権=100とはならない。

単独で底地を売却する場合、更地価格の10~20%程度でしか売れない場合がある。

別荘地・リゾートマンション

地積規模の大きな宅地に該当しないが路線価評価で売却できない土地

私道(位置指定道路、42条2項道路等)

鑑定評価が認められた例)

通達上の評価 1,500万円

鑑定評価 450万円

その他

上記の事例の他にも、

- リゾート地、別荘地

- 土壌汚染のある土地

- 埋蔵文化財のある土地

- 地下埋設物のある土地

- 市街地山林

など、不動産鑑定評価(時価評価)により価額が下がる土地があります。

4.税理士としてのリスクとは

率直に申し上げますと、納税者から損害賠償請求をされるリスクがあります。相続税申告の際、ある税理士の先生が時価評価を行わず、路線価評価で申告した結果、納税者から数千万単位の損害賠償をされたケースが何件もあるのです。

さて、どういうことかと言いますと、いわゆる「更正の請求」を受けたのです。当初申告の際、路線価評価で行い相続税額が2億5,000万円となった土地を時価評価をしたところ、相続税額は1億5,000万円で済んだとします。この場合、路線価評価と時価評価で相続税額1億円の乖離で出てしまいます。この1億円は払いすぎた税金となりますので還付されます。更正請求をビジネスとしている企業は、だいたいこの還付額1億円の30~50%ほどの手数料を請求します。しかし、当初の申告で時価評価を行っていた場合、この手数料は支払わなくて済んだのです。納税者は、当初申告で時価評価を行っていたらこの手数料は支払わなくて済んだということで、当初申告をした税理士を訴え、損害賠償請求をするのです。最近はこのようなケースが急増しています。

詳しくは下記の「ご存知ですか?税理士への還付請求案件増加!事前に準備をすればリスクはなくなります。 」をご覧ください。

5.どんな地域でも、どのような土地(不動産)でもまずは無料概算評価を行います。お気軽にご相談ください。

弊社と業務提携契約をさせていただいた方には「無料概算評価サービス」を提供しております。また、その他にも様々な特典がございます。

業務提携をするメリット(特典)

- 不動産の概算評価を無料で行います。(1件当たり50,000円相当を何度でも)

- 気軽に専門家に無料で相談できます。(通常は2時間で3万円かかります)

- 年間約150講座開催するTAP実務セミナーから月1講座(年間12講座)無料でご招待します。会場受講又はオンライン(録画)受講をお選びいただけます。同事務所の方は何名様でもご受講いただけます。

- ※業務提携は無料です。年会費等も発生いたしません。

6.その他に鑑定評価はこのような場合に役立ちます

- 相続税申告時のための適正な評価額の算出

- 遺産分割時の時価評価

- 共有物分割

- 交換

- 現物出資

- 融資を受ける際の担保評価

- 親族間・同族間の不動産売買における時価評価(建物評価を含む)

- M&A時においての不動産の時価評価の把握

![[月いちコラム]芳賀則人の言いたい放題!](/wp-content/uploads/side-blog02.png)

![[対談ブログ]こんにちは、芳賀則人です](/wp-content/uploads/side-blog03.png)