平成30年度(令和元年)相続分から、国税庁の規定する旧来の広大地制度が廃止され、現行の地積規模の大きな宅地制度に移行し、以来約5年経ちました。

しかし、令和2年3月から突如全世界を席巻したコロナ禍という災害により、その後の税務調査は一気に減少し、自ずとこの地積規模の土地評価に関する審査も滞ることになったはずです。つまり、地積規模の評価制度は調査現場でも熟成したとはとても言い難い状況と推察されます。3年遅れの状態で令和5年になりながら、この世界だけは令和2年状態だと言っても差し支えないと思料します(ただし、これは私の独断)。これからこの制度の調査の本番がやってくるはずです。

地積規模の大きな宅地制度のそもそもの問題点を列挙します(ただし、私の判断に基づくものです)。

- 三大都市圏500㎡以上・その他都市圏1,000㎡以上の面積に限られること

- 適用範囲が路線価図上の普通住宅地区と普通商業・併用住宅地区に限定されたこと

- 傾斜地など(山林・畑・雑種地等)はその傾斜度によって宅地造成工事費が控除できることになったこと

- 同上の造成工事費は宅地(例えば自宅用地)では適用不可のこと

- ⑤③について、国税庁が規定する造成工事費は現実的には低すぎて使えず不適当な評価になること

- 地積格差補正率(鑑定評価上では有効宅地化率という)が対象不動産の形状道路付け、傾斜度等により相当な差異が生じること

- 低路線価(価格水準が低い場所)50,000円/㎡以下などの場合は純山林の可能性があること

- 東京23区内における指定容積率300%以上の宅地等は地積規模の大きな宅地に該当させないこと

- 東京23区内や神奈川・埼玉・千葉の駅近マンション用地で容積率200%以上は地積規模の大きな宅地制度の適用が必要ないと考えられること

- 市街化調整区域内における都市計画法34条11項及び2項のみ地積規模制度を認める不備について

これらの10項目をそれぞれの具体的事例を交えて解説します。

まずは①からです。

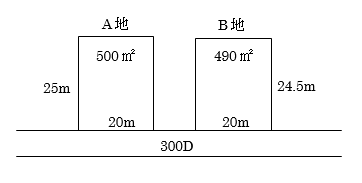

三大都市圏の内で東京都を例にします。この土地が属する用地地域は第1種低層住居専用地域、建ぺい率50%、容積率100%とします。

・ A地は面積500㎡の整形地で、間口20m、奥行き25m

・ B地は面積490㎡の整形地で、間口20m、奥行き24.5m

(奥行補正率0.97)です。

これらの2つの土地はお隣同士にあります(つまり並んでいる)。パッと見はほとんど同じで、違いはBの奥行きが50cm短いことだけです。正面路線価はA・B共に300,000円です。

さて問題です。どちらの土地の評価が高くなるでしょうか。

鑑定評価ではA地の方が、面積が10㎡多い分だけ評価が高くなります。奥行き補正率は50cmの差だと誤差の範囲なので同じと考えます。

しかし、通達評価はかなりの差が生じます。

A地は500㎡を超えているので、地積規模の大きな宅地に該当します。よって、規模格差補正率0.8が使えるために、A地がBより20%評価が下がる結果になります。

・ A地は30万 ✕ 0.97 ✕ 0.8 ✕ 500㎡ = 11,640万円

・ B地は30万 ✕ 0.97 ✕ 490㎡ = 14,259万円

面積が10㎡少ないのに、B地が2,619万円高くなるのは矛盾しませんか。国税庁殿。

★YouTubeはじめました!チャンネル登録お願いします。

不動産鑑定士《芳賀則人の言いたい放題》 (別リンクに飛びます。)

![[月いちコラム]芳賀則人の言いたい放題!](/wp-content/uploads/side-blog02.png)

![[対談ブログ]こんにちは、芳賀則人です](/wp-content/uploads/side-blog03.png)