当社はこのような方に頻繁にご利用いただいてます

- 年間の相続案件数が3件ほどで件数が少なく不動産評価に不慣れな方

- 年間数十件の相続申告を行っているが、更正請求されないか心配な方

- いつも自分で不動産評価をやっていて自信はあるが、万が一の時のためリスク回避したい方

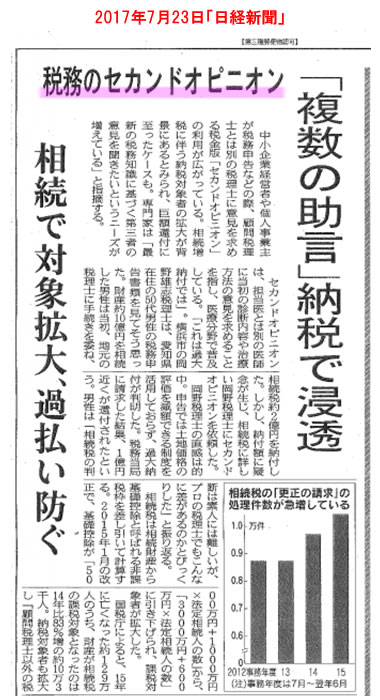

「税務のセカンドオピニオン」という言葉をご存知ですか?

最近、相続の世界で話題になっている言葉に「税務のセカンドオピニオン」(※)というものがあります。

※セカンドオピニオンとは、医療業界の言葉で、今かかっている医師(主治医)以外の医師に求める第二の意見の事。

これまで、相続税の申告においては「当初の申告を依頼した税理士」が計算した相続税を納めて、それで完結していました。

しかし最近は、

「もしかしたら自分が納めた税額が高過ぎたのでは?」

と疑問を感じた納税者が、相続を専門とする別の税理士に相談する事例が急増しています。

そのような税理士に相談した結果、「たしかに、当初の税額が高過ぎた」と判明した場合には、『相続税の更正請求』を行って差額分の相続税について還付請求するのです。

第2の意見を当初の申告とは別の税理士に求めるため、「税務のセカンドオピニオン」と呼ばれています。

相続税還付請求を行う納税者の数は、2012年からたった4年で1.5倍に増え、すでに1万件を越えています。

あなたはご存知でしたか?

相続税還付請求がこんなに急激に増えていることを!

なぜ還付請求の件数が増えたのか?

相続税還付請求が増加してきた理由は2つあります。

今はなんでもインターネットで調べることができる時代です。

遺産を相続した人々は40代~50代が多く、ごく普通にインターネットで検索することが出来る人がたくさんいます。

必要な情報はすぐに入手できるでしょう。

また、そのような書籍・セミナーも数多く存在します。

これらの情報には必ず

「他の税理士にも相談しましょう」

と、書いてあるので、セカンドオピニオンを求めて専門家を探すのです。

しかし、じつは自分から積極的に還付請求を行おうとする相続人はそれほど多くはありません。

あまり知られていませんが、還付請求の増加の背景には、それを専門にビジネスとして行う税理士・会計事務所の存在があります。

つまり、過去に相続税を支払った納税者にアプローチして、

「あなたの相続税は過払いかも知れませんよ!」

とアドバイスして注意を惹き付けます。

そのうえで、

「相続税が取り戻せなければ無料でけっこうです。もし還付に成功したら成果報酬でお願いします」

と、還付請求を薦めるのです。

そして、還付請求が認められれば、還付額の30~40%という高額の報酬を受け取ります。

こういったビジネスモデルが成立する理由を彼らは以下の三点で考えています。

そして、相続税の申告には財産評価・遺産分割・不動産の取り扱いなど広範囲な知識と経験が必要なので、なかなか相続税業務経験が積めず、事務所にエキスパートも育ちにくいという事情があります。

しかも、「不動産の評価」、「土地の評価」となれば、それはむしろ税理士にとっては専門外の分野です。

つまり、適正な相続税の計算をするための前提となる財産評価において、自分の専門ではない不動産を扱う、そういう難しさがあるのです。

その際に、不動産の評価をあまりにも下げていると税務署から否認されるリスクがあると考える税理士もいます。

そのため、リスクを冒さず、否認される可能性が低い、すなわち高めの財産評価額で申告を提出する税理士もいるのです。

上記の理由から、多くの相続案件で不動産が適正に評価されていないと想定しています。

これを言い換えれば、彼ら更正の請求ビジネスの側にとってはそういう社会情勢や税理士の姿勢が、ビジネスチャンスを生み出しているという面があるのです。

しかし、「還付請求」よりも深刻な問題が・・・

しかし、税理士事務所にとっての本当の問題は「還付請求」が提出されることだけではないのです。

最近の事例では、相続税の申告において税金の過払いが明らかになった場合、「当初申告を行った税理士・会計事務所」を相手どって、「財産評価のミスで余計な税金を支払わされた」として、損賠賠償請求を行うケースが増えているのです。

これは一つのシミュレーションです。

しかし、還付請求ビジネスの税理士Bからの指摘でセカンドオピニオンを求めたところ、土地評価にミスが発見されて納税額が5,000万円で済むことがわかった。

そこで甲は税理士Aに対し損害賠償請求の訴えをおこした。

判決では、税理士Aの誤りを認め5,000万円の損害賠償を命じた。

例えばこのケースで、もし税理士Bの更正請求により5,000万円が戻ってきても、ここでBに成果報酬として30%の1,500万円を払うので、

残りの3,500万円しか手元には残りません。

初めから適正な土地評価をしていれば、そもそも納税額は5,000万円で済みました。

今回のケースでは、還付請求が認められなかったため当初申告を行った税理士Aは、5,000万円という多額の賠償をしなければなりません。

判例などでご存知の方も多いと思いますが、過去の事例ではこの賠償額が1億円を超える事例も多数発生しています。

このような事案は、税理士事務所にとって死活問題になってきています。

重要なポイントは「不動産に関する適正な評価ができているかどうか」。

もし、この点について適切な事前対応ができていれば、

- 当初申告の税理士事務所にとっては、信用を失うリスク・損害賠償のリスクを回避できる。

- 相続人にとっては、適正な納税額で納税できる(結果として節税になり、還付請求ビジネスに高額の報酬を払うこともない)。

という大きなメリットがあるのです。

このようなリスクや損失を事前回避できるようサポートするのが東京アプレイザルの仕事です。

活用事例もたくさんありますので是非お聞き下さい。

不動産鑑定は幸せを守る事前対応!

つまり、相続税の申告にあたり事前に東京アプレイザルの不動産鑑定をいれると・・・

私どもは不動産鑑定のスペシャリストですので、どのような環境条件であっても適正な時価を評価致します。

財産評価基本通達(路線価)の評価だけでは対応がむずかしい不動産が世の中にはたくさんあります。

そのときに、路線価評価だけで判断して申告すると、納税者に思わぬ税負担をかけることがあります。

したがって、不動産鑑定士を入れて適正な時価を算出することは、結果として、クライアントさんの節税につながります。

相続税の還付請求を仕掛けてくる税理士・会計事務所は、評価額を見れば、すぐに不動産鑑定士が評価したことを理解します。

わたくしども東京アプレイザルが評価した案件はほぼ100%の確率で還付請求に該当していません。

不動産の評価について、税務署からおたずねや指摘事項が届く場合があります。

その際には、当社代表の柳澤をはじめ、経験豊富なエキスパートである当社の不動産鑑定士が税務署に対して回答するなど、必ず対応致します。

案件によっては国税局が相手のこともあります。その場合であっても不動産の評価に関する質疑応答などの対応は原則としてすべて私共東京アプレイザルの不動産鑑定士が説明に伺います。

いかがでしょうか?

結果として、税理士事務所も、そのクライアントである地主さんやアパート・マンションオーナーも「幸せな相続」ができるようになります。

また、税理士事務所にとっても

- 安心して相続業務を受けることができる

- 「相続の節税に強い事務所」だと訴求できる

- 節税に成功したクライアントから喜ばれる

- 結果として本来業務の紹介が増える

などの効果があり、仕事を通じてクライアントから『感謝と信頼』を得ることができます。

業界No.1!当初申告の是認率 約99%の実績

とくに相続税の申告における不動産鑑定、および広大地の判定では業界No.1といえましょう。

『業務提携』を行っている税理士事務所は、1,000社を超えています。

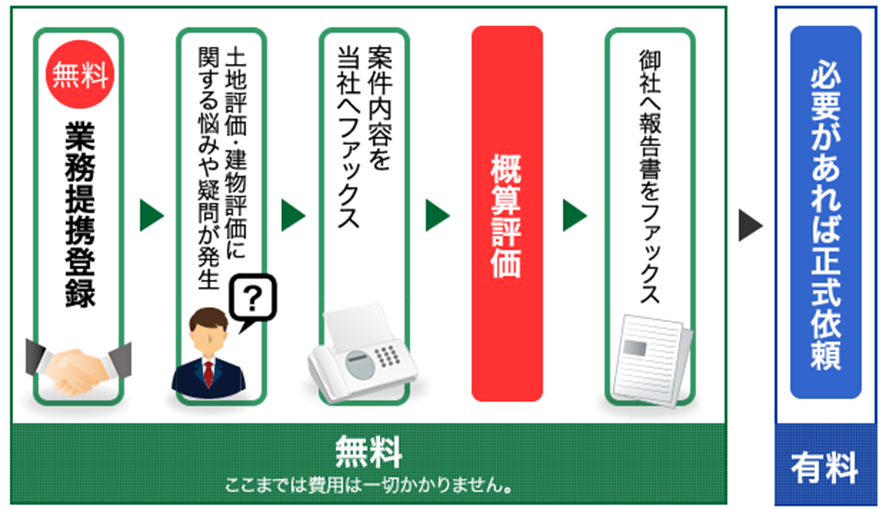

ここで簡単に鑑定の流れを説明します。

- 無料概算による税効果のスクリーニング(見積り提示)

- 正式依頼をいただいた場合に限り鑑定評価

- 鑑定評価書の提出

東京アプレイザルでは、事前に無料で概算評価を行っています。なぜなら、私達が鑑定しても評価が下がらない案件もあるからです。

評価が下がらないということは、現状で適正評価を受けていると判断されることです。それは良いことでもあり、この場合、鑑定費用などは一切頂きません。

しかし、相続税の申告全体では、約7割の案件で鑑定の必要性があると認められると言われます。

そのような案件の場合、実際に鑑定を行い、「鑑定評価書」を税理士事務所に提出します。

税理士の先生方は、この鑑定評価書の評価にもとづいて適正な相続税の申告を行っていただき、結果として納税者は相続税を払い過ぎることなく、適正な納税を行うことができます。

一般的には、相続税の申告に不動産の鑑定評価を採用しても、それが税務署に認められる是認率は60%~70%と言われています。

しかし、私ども東京アプレイザルが関わった相続税の当初申告の案件では、約99%が是認されております。

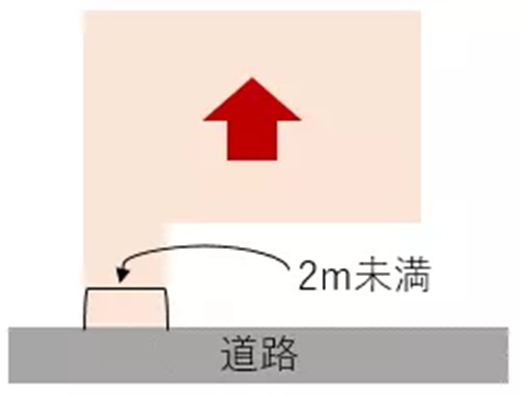

税務当局は、どんな条件の土地であっても、原則として路線価方式での評価を求めてきます。

例えば、空き家となっている間口2m以下の土地

間口が2m以下の場合、建築基準法に適合しないため建物を新たに建築することができません。

ということは、この土地は空き家となっている古家以外の用途がないのです。

しかし、路線価評価ではこうした土地もかなり高額の評価をしなければなりません。

そのため納税者は高い相続税を納めることになります。

価値がない土地に対して高い課税はおかしい!という相談もお受けしています。

実際に納税額が下がった事例も多数あり、お客様から大変喜ばれています。

※詳しくは担当者よりお話させて頂きます

あなたの業務をお手伝いさせて下さい

提携に関しては、初期費用・月額費用無料。

そして、FAX・メールでの「机上概算」も無料になります。

税理士事務所としてのリスクは一切ありませんので、どのようなご質問でも気軽にご相談ください。

- フォームからお問い合わせください。

- 担当者から説明後に書類送付致します。

- 書類ご記入後、ご返送ください。

- 書類確認後、提携完了となります。

みんなが幸せになる不動産鑑定を目指しています!

私ども東京アプレイザルは、不動産の鑑定評価を行っております。

しかし、不動産の鑑定評価は、その必要性・重要性がまだまだ世間に十分認知されていません。

不動産の評価は税額に大きな影響を及ぼすだけでなく、遺産分割においても重要な意義があるのです。

これまでにも相続が発生した際に、当然不動産評価をした方がいいというケースがいくつもありました。

過去30年以上の経験から言えること。

不動産鑑定によって皆さまに貢献するためには、税理士の先生とのパートナーシップが最適です。

だからこそ、今までに1,000事務所を超える税理士法人・会計事務所などとの提携を結んでまいりました。

ぜひ、この機会に「無料概算」や「鑑定評価」などをご活用し、あなたのクライアントさまへの適切な税務上の指導・助言・アドバイスのツールとして頂けると幸いです。

ご関心ある場合は、気軽にフォームからお問い合わせ下さい。

お声がけをお待ちしております。

お問い合わせフォーム